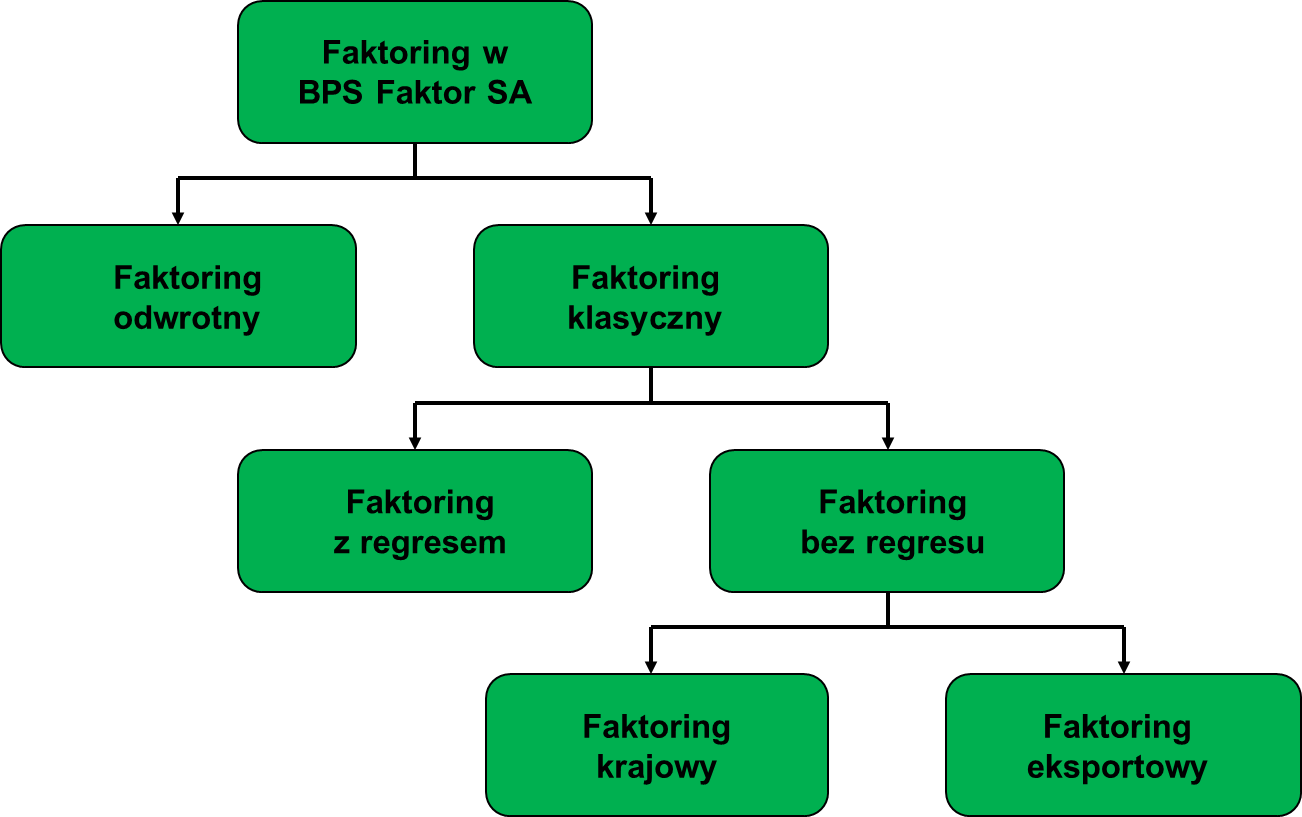

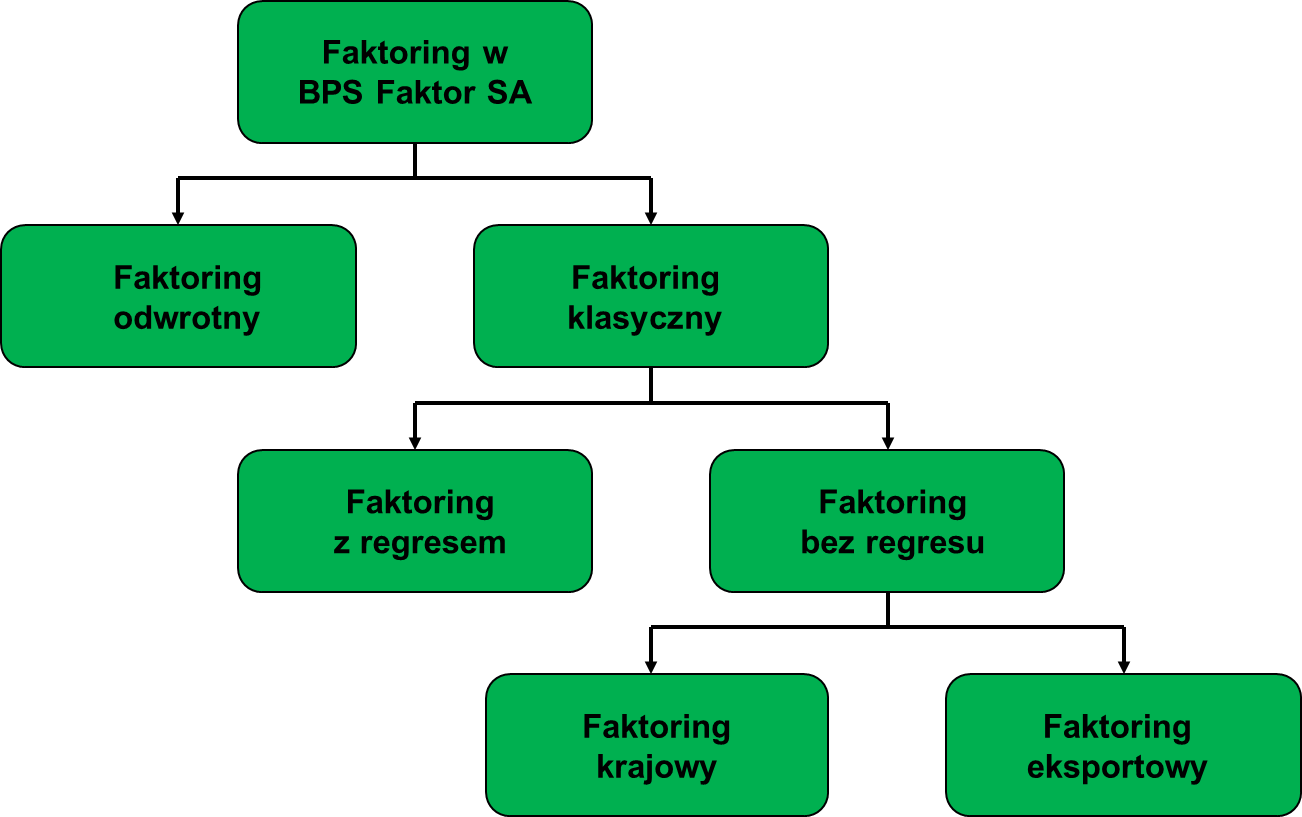

W zależności od formy rozliczeń rozróżniamy następujące formy faktoringu:

Faktoring klasyczny

Faktoring klasyczny działalność finansowa polegająca na nabywaniu nieprzeterminowanych wierzytelności faktoranta (zbywcy) należnych mu od odbiorców z tytułu dostaw towarów i usług, połączona z ich wykupem oraz świadczeniu na jego rzecz dodatkowych usług, m.in.: administrowanie i dokonywanie rozliczeń związanych z wierzytelnościami, monitorowanie i dochodzenie wierzytelności, przejęcie ryzyka niewypłacalności odbiorcy.

- Faktoring klasyczny z regresem (bez przejęcia ryzyka lub inaczej niepełny) jest najbardziej dostępnym produktem dla tych podmiotów gospodarczych, których sprzedaż rozkłada się na kilku lub najlepiej więcej odbiorców z zadowalającą historią współpracy z nimi. Łączy on w sobie usługę finansowanie wraz z usługami zarządzania i administrowania wierzytelnościami oraz w razie potrzeby również ich dochodzenia. Decyzje o przyznaniu limitów dla odbiorców i wnioskodawcy (Faktoranta) podejmowane są bezpośrednio przez Faktora w oparciu o portfelowe rozproszenie należności będące jednocześnie istotnym elementem zabezpieczenia całej transakcji. Ustalany jest tzw. „limit koncentracji”, który określa maksymalny procentowy udział wierzytelności od jednego odbiorcy w ogólnym portfelu wierzytelności skupionych od klienta (faktoranta).

- Faktoring klasyczny bez regresu (z przejęciem ryzyka lub inaczej pełny) pozwala na przejęcie ryzyka braku zapłaty wierzytelności wynikającego z niewypłacalności odbiorcy lub opóźnienia w zapłacie wierzytelności poprzez ubezpieczenie należności, co pozwala firmie zminimalizować ryzyko handlowe. Produkt ten jak i faktoring klasyczny z regresem działa na zasadach tzw. faktoringu jawnego, w którym odbiorcy są informowani o fakcie podpisania umowy faktoringowej (cesja wierzytelności) oraz występują usługi finansowania, zarządzania wierzytelnościami, sprawnego administrowania, monitorowania, dyscyplinowania odbiorców i ubezpieczenia obrotu

Faktoring odwrotny działalność finansowa polegająca na wykupie w imieniu faktoranta (dłużnika) zobowiązań wynikających z niewymagalnych wierzytelności jego dostawców z tytułu dostaw towarów i usług.